| Tháng vay | Số tiền lãi (VNĐ) | Số tiền phải trả (VNĐ) | Số tiền còn lại (VNĐ) |

| Tháng 1 | (50 triệu x 10%)/10 tháng = 500.000 | 5.000.000 + 500.000 = 5.500.000 | 45 triệu |

| Tháng 2 | (45 triệu x 10%)/10 tháng= 450.000 | 5.450.000 | 40 triệu |

| Tháng 3 | (40 triệu x 10%)/10 tháng = 400.000 | 5.400.000 | 35 triệu |

| Tháng 4 | (35 triệu x 10%)/10 tháng = 350.000 | 5.350.000 | 30 triệu |

| Tháng 5 | (30 triệu x 10%)/10 tháng = 300.000 | 5.300.000 | 25 triệu |

| Tháng 6 | (25 triệu x 10%)/10 tháng = 250.000 | 5.250.000 | 20 triệu |

| Tháng 7 | (20 triệu x 10%)/10 tháng = 200.000 | 5.200.000 | 15 triệu |

| Tháng 8 | (15 triệu x 10%)/10 tháng = 150.000 | 5.250.000 | 10 triệu |

| Tháng 9 | (10 triệu x 10%)/10 tháng = 100.000 | 5.100.000 | 5 triệu |

| Tháng 10 | (5 triệu x 10%)/10 tháng = 50.000 | 5.050.000 | 0 |

Biết cách tính lãi suất vay ngân hàng sẽ giúp bạn dự trù được khoản lãi phải trả mỗi tháng, đồng thời cân nhắc, lựa chọn khoản vay phù hợp, có lợi nhất. Bài viết sau sẽ đưa ra ví dụ cách tính lãi suất ngân hàng cho bạn tham khảo, áp dụng.

1. Cách Tính Lãi Suất Vay Ngân Hàng Theo Tháng

Hầu hết các ngân hàng đều có nhân viên phụ trách việc tính toán khoản tiền lãi để cung cấp cho khách hàng. Tuy nhiên, bạn cũng có thể tự tính lãi suất vay ngân hàng để biết được khoản tiền trả góp mỗi tháng.

Hiện nay có 02 cách tính lãi suất vay ngân hàng trả góp là tính trên dư nợ gốc và tính trên dư nợ giảm dần. Cùng tìm hiểu công thức tính và xem cách tính lãi suất nào có lợi cho người vay hơn.

Tính Lãi Suất Vay Ngân Hàng Theo Dư Nợ Gốc

Với cách tính lãi suất vay ngân hàng trả góp dựa vào dư nợ gốc thì tiền lãi mỗi tháng sẽ được tính dựa vào khoản vay ban đầu và được duy trì ổn định xuyên suốt thời gian vay. Công thức tính lãi suất theo cách này như sau:

Lãi suất vay ngân hàng mỗi tháng = (Dư nợ gốc x Lãi suất vay)/Thời gian vay

Ví dụ: Bạn vay 50 triệu đồng trong thời hạn 10 tháng với lãi suất 10%/năm:

- Số tiền gốc phải trả mỗi tháng: 50.000.000/10 tháng = 5.000.000 đồng.

- Số tiền lãi hàng tháng: (50.000.000 x 10%)/10 tháng = 500.000 đồng.

=> Mỗi tháng bạn phải trả số tiền cả gốc lẫn lãi là: 5.000.000 + 500.000 = 5.500.000 đồng.

Như vậy, số tiền bắt buộc phải trả hàng tháng sẽ là 5.500.000 đồng. Số tiền này sẽ không thay đổi trong suốt chu kỳ vay, tức là tháng thứ nhất, bạn vẫn phải trả 5.500.000 đồng và đến tháng thứ 10, bạn vẫn phải trả 5.500.000 đồng, trong đó có 5.000.000 đồng tiền gốc.

Tính Lãi Suất Ngân Hàng Theo Số Dư Nợ Giảm Dần

Đối với phương pháp tính lãi suất vay ngân hàng theo tháng dựa trên số dư nợ giảm dần, tiền gốc hàng tháng vẫn cố định, nhưng tiền lãi thì tính trên tiền gốc còn lại. Công thức tính tiền lãi ngân hàng theo số dư nợ giảm dẫn như sau:

- Số tiền gốc phải trả mỗi tháng = Số tiền vay/ Số tháng vay

- Tiền lãi tháng đầu tiên = Số tiền vay x Lãi suất vay theo tháng/Thời hạn vay

- Tiền lãi các tháng tiếp theo = Số tiền gốc còn lại x Lãi suất vay theo tháng/Thời hạn vay

Ví dụ cách tính lãi suất ngân hàng: Cũng số tiền vay 50.000.000 đồng, thời hạn 10 tháng với lãi suất 10%/năm.

Số tiền gốc phải trả mỗi tháng = 50.000.000/10 = 5.000.000 đồng. Số tiền lãi và tổng số tiền phải trả mỗi tháng là:

Bảng So Sánh Tính Lãi Trên Dư Nợ Gốc Và Lãi Trên Dư Nợ Giảm Dần

| Tính lãi trên dư nợ gốc | Tính lãi trên dư nợ giảm dần |

| Số tiền phải trả hàng tháng = Gốc hàng tháng + Lãi suất trên dư nợ gốc | Số tiền phải trả hàng tháng = Gốc hàng tháng + Lãi suất trên dư nợ giảm dần |

| Tháng thứ nhất phải trả: 5.500.000 đồng | Tháng thứ nhất phải trả: 5.500.000 đồng |

| Tháng thứ hai phải trả: 5.500.000 đồng | Tháng thứ hai phải trả: 5.450.000 đồng |

| Tháng thứ ba phải trả: 5.500.000 đồng | Tháng thứ ba phải trả: 5.400.000 đồng |

Cách Tính Lãi Suất Vay Ngân Hàng Nào Có Lợi Cho Khách Hàng Hơn?

Nhìn vào 2 công thức tính lãi suất vay trả góp ở trên thì có thể thấy tính lãi trên dư nợ gốc sẽ dễ hiểu hơn so với tính lãi trên dư nợ giảm dần. Tuy nhiên, cách tính này lại khiến người vay phải trả tổng số tiền cả gốc và lãi cao hơn so với cách tính trên dư nợ giảm dần. Nếu vậy thì người vay sẽ chọn cách tính lãi trên dự nợ giảm dần và phía ngân hàng sẽ giảm lợi nhuận?

Thực tế, các chuyên gia tài chính cho rằng, các ngân hàng luôn biết điều chỉnh khéo léo để đảm bảo lợi ích của mình. Cụ thể là họ có thể đặt ra mức lãi suất cho vay dựa trên dư nợ giảm dần cao hơn so với lãi suất trên dư nợ ban đầu. Điều này giúp họ duy trì được tổng lợi nhuận tương đương giữa hai phương thức tính lãi này.

Cả 2 cách tính lãi suất vay ngân hàng kể trên đều có ưu điểm riêng. Trong đó, tính lãi trên dư nợ giảm dần phù hợp với những khoản vay lớn như vay mua nhà, mua xe với thời hạn từ 5 năm trở lên, gánh nặng trả nợ khi đó sẽ được chia nhỏ và giảm dần vào những năm cuối. Còn với các khoản vay thời hạn ngắn hơn như vay tiêu dùng thì việc tính lãi dựa trên dư nợ ban đầu lại có lợi hơn bởi người vay biết trước được khoản nợ cố định hàng tháng và chủ động sắp xếp tài chính.

Theo khảo sát của Batdongsan.com.vn, hiện nay hầu hết các ngân hàng đều ưu tiên cho vay theo lãi trên dư nợ giảm dần để khuyến khích khách hàng lựa chọn các gói vay dài hạn. Tuy nhiên, người vay nên căn cứ vào nhu cầu thực tế cũng như điều kiện tài chính của bản thân để đưa ra quyết định.

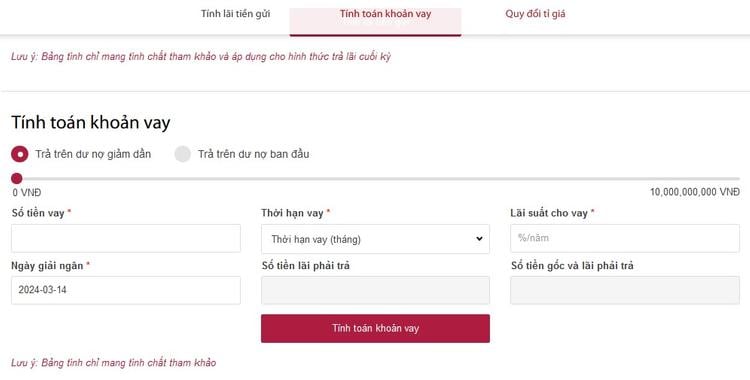

Công Cụ Tính Lãi Suất Vay Ngân Hàng

Hiện nay, hầu hết các ngân hàng đều có công cụ tính lãi suất trên chính website của họ. Vì vậy, nếu bạn đang có ý định vay vốn mua nhà hay đầu tư ở bất kỳ ngân hàng nào thì có thể truy cập địa chỉ website của ngân hàng đó rồi điền đầy đủ các thông tin bao gồm số tiền vay, lãi suất, thời hạn, hình thức vay. Hệ thống sẽ tự động tính toán và hiển thị số tiền lãi mà cho bạn tham khảo.

Ngoài ra, người vay cũng có thể sử dụng các app tính lãi suất vay ngân hàng trên ứng dụng của Android hoặc IOS. Bằng cách này, người dùng chỉ cần vào kho ứng dụng và search từ khóa "tính lãi vay" sẽ ra các app tương ứng, sau đó chỉ cần tải về và sử dụng. Tùy từng nhà cung cấp sẽ có thu phí hoặc sử dụng miễn phí app tính lãi vay này.

Qua bài viết mà Green Homes - Nhà đẹp giá tốt - nhadepgiatot.vn vừa chia sẻ, hi vọng bạn có thể tự tính lãi suất trả góp ngân hàng mỗi tháng khi có nhu cầu vay vốn. Nếu bạn đang cần hỗ trợ thêm, hãy tìm đến các chi nhánh của ngân hàng tại địa phương để được nhân viên tư vấn cụ thể. Để lựa chọn khoản vay phù hợp và an toàn, bên cạnh việc tính toán kỹ lưỡng tiền lãi, bạn cần phải xem xét nhiều yếu tố. Hãy cân nhắc thật kỹ để đưa ra lựa chọn thông minh và tốt nhất.